『暦年贈与と相続時精算課税制度』暦年贈与で相続対策(生前贈与)活用方法要注意!【暦年贈与の加算期間延長=7年に延長されます】

■■再掲載させていただきました■■

『令和5年度税制改正大綱』による相続税・贈与税の改正ポイント 2023.2.14記載

2023年2月号のエイセン通信でもご紹介していますが、令和4年12月16日に公表となりました、令和5年度税制改正大綱の中で、巣族税・贈与税について改正が為されることになりました。

本ブログでも以前から、暦年贈与の加算期間の延長の可能性につき記載して参りましたが、愈々その延長期間も公表され、更に、其の開始時期も併せて公表となりました。また、同時に「相続時精算課税制度」の拡充も図られましたが、今回は「暦年課税」について記載とします。

延長期間は前触れ通りの「3年から7年」となり、適用となります時期は2024年1月1日以降に贈与する場合について適用となります。従いまして少々??駆け込み的にはなるようですが、本年、2023年中に、となれば、、延長される前の条件にて、と思われますが、専門家(税理士さんなど)の方とのご相談はお奨めいたします。

では、此処では暦年贈与の加算期間延長に付きまして少々記載と思います。

単純ですが『3年だったものが、これからは7年になります』と言うことは、『増税』ですよね。これまで3年で良かったのが、倍以上の7年に、となったのですから。

それは!あんまりだ!!との声の気配を感じたかどうかは(私は全く知りませんが)分かりませんが、多少の??お値引きを加えてくれました。其れは何かと申せば、4年前~7年前の期間に行った贈与に関しては【100万円引きますよ】と言うことになりました。

そこで、毎年110万円の贈与を7年間したケースで、改正前と改正後で比較してみます。

【改正前】

①毎年の贈与は110万円以下なので贈与税は課税されない(基礎控除以下)

②但し、相続の際は、110万円×3年間=330万円については相続財産に加算になる。

【改正後】

①毎年の贈与について110万円以下なので贈与税は課税されない(基礎控除以下)改正前と同様。

②相続の際にはどうなるか。これまでと同じく110円×3年(1年~3年)=330万円加算。

さらに、110万円×4年(4年前~7年前)ー100万円=340万円についても加算。

従いまして、330万円+340万円=670万円が相続財産に加算されることになります。

■ここで「相続時精算課税制度」の拡充につきまして、新たに拡充されました内容を少々と思います。

現在の累計とは別枠で「毎年課税価格から110万円控除」することが出来るようになります。この分は相続財産への加算もないようなので『有利?』かもしれません。

但し、両制度(暦年贈与・相続時精算課税制度)のうち、どちらを選択したら良いか・有利か!は、各個人の状況に因りますので、実行するにあたりましては、専門家の方のご意見を伺いながら慎重に進めて行くことが非常に大事であると思われます。

===追加記載2022.12.13===

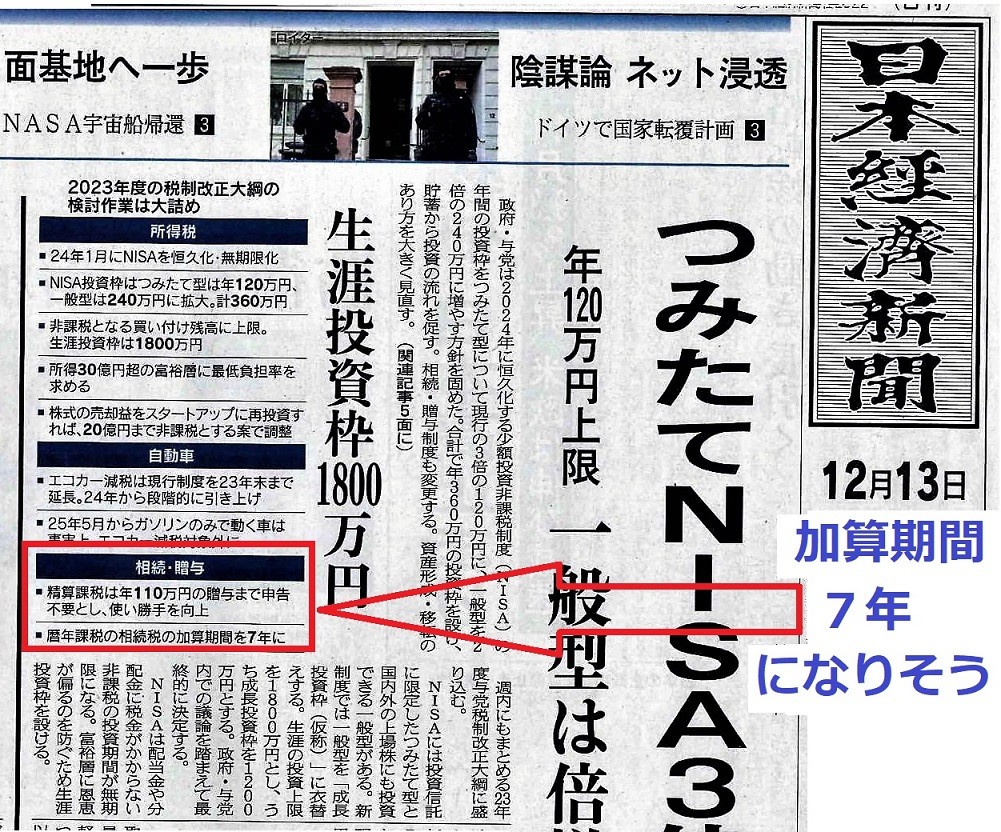

『税制改正大綱で気になる点とは』急な話ではないかもしれませんが、注視しておいた方が。

2023年度の税制改正大綱が大詰めのようです。貯蓄から投資へとの観点から贈与税でも改正がなさっるようです。内容は先行して少しづつですが報道されていました。大きな点は、非課税枠(110万円)を使っての節税期間が延長となるようです。現行での暦年課税での相続税の加算期間は3年ですが、これを7年に延長となるようです。また、年110万円までの贈与に関して、贈与税の申告は「不要」となるようです。但し、不要をそのまま受け入れることは、後々で何らかの支障が出る恐れが有ると思われますので、贈与する場合には「贈与者」から「受贈者」各々の通帳からの振り込みが、大事になってくるものと思われます。そして更に受贈者自身での通帳管理が大事で有ると思われます。👇👇👇以下は日経新聞に掲載されていました記事になります。

===追加記載===

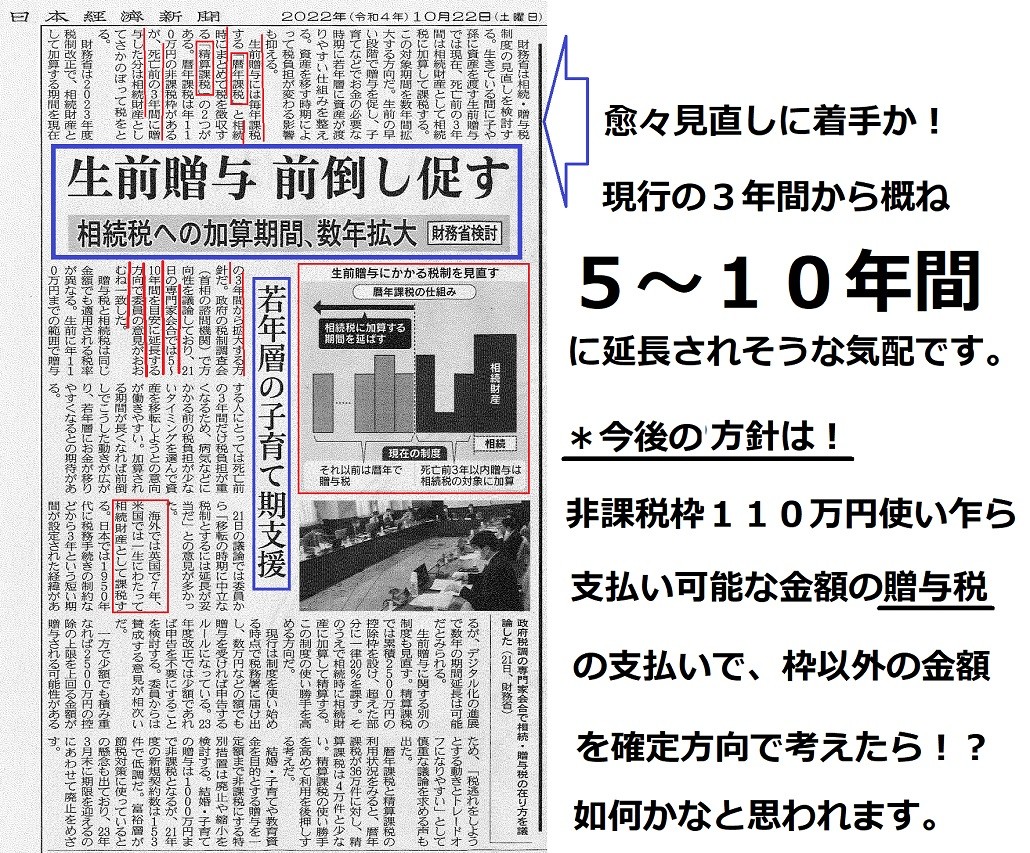

日経新聞記事に愈々、本格的に贈与税に関します議論が始まる旨の記事が掲載されていました。以前のブログにてもご紹介させて頂いていますが、内容は「暦年贈与」と「相続時精算課税」についてだそうです。特に気になると思われます内容は、相続税への加算期間が数年?拡大されるということと思います。現行では3年間となっていますが、どうやら会議では5~10年間ほど?へ延長されそうだ!とのようです。今後ですが現行の非課税枠は使いながら、例えば、支払い可能な金額程度の「贈与税」との考え方も、と思われます。👇👇👇は、日経新聞記事です。お目通し頂ければと思います。

===

令和3年度の税制改正大綱が昨年の12月に閣議決定されました。このことを受けまして、今年の3月に税制改正法案が衆参両院におきまして可決され成立をいたしました。不動産関連につきましても幾つか改正内容はありますが、今回は、本ブログタイトルに記載させて頂きました、暦年贈与に関しての内容をと思います。では👇👇👇、、

既に皆様ご承知の通り、年間で110万円までの贈与であれば、、税金は掛かりません。何故ならば基礎控除が110万円あるからですね。そこで、毎年毎年、非課税限度額までの110万円を贈与していけば、無税で贈与(資産の移転)が出来る仕組みになっています(贈与者が亡くなった場合の相続税の計算上、相続財産の価格に贈与財産を加える必要はありません)。

『要注意』但し、贈与者(被相続人)から相続財産を取得した場合、仮に、被相続人が贈与後3年以内に亡くなった場合、贈与を受けた人はその財産を相続財産としなければなりません。

『贈与者(被相続人)は贈与後、3年間は生存して頂く必要があります』

現行では前述の内容となっていますが、今回の税制改正大綱の中に基本的な考え方として、将来の税制の在り方が記載されているそうで、その中の一つとして「相続税・贈与税」について取り上げられているようです。

では、今回の税制改正で何故取り上げられたかと考えたかと言えば、贈与税の暦年課税制度を利用して低税率にて資産(財産)を次世代に移転出来る、このことが問題視されていると思われます。

但し、暦年課税を廃止するには多分ですが相当の反発も予想されます。従いまして、廃止の変わりに適用に関しての「制限」が、現行より厳しくされる可能性も有るかと思われます。例えば、現行では3年以内に贈与を受けた場合の規定が、5年間或いは10年間、となるかもしれません。

この暦年課税制度は相続対策(生前贈与)に効果的ですので、今後、関心を持って注意深く見守って行く必要が有ると思います。

@@@余談にはなりますが@@@

配偶者控除ご存知ですか。婚姻期間が20年以上の配偶者から居住用不動産(または居住用不動産の取得資金)の贈与を受けた場合、贈与税の配偶者控除といって2,000万円まで無税扱いとなります。

但しですが、この制度は当該ご夫婦で1回ノミの有効です。また、贈与を受けた居住用不動産に引き続き住み続ける見込みが必要です。

ここで、本ブログの暦年贈与ですが、この配偶者控除を受けるに当たり、非課税額2,000万円と年間110万円の無税額の合計2,110万円分を、贈与することが普通に行われていると思います。

ここで、前述した「3年間は元気に!」を思い出して頂きます。嫌な話で恐縮ですが、、万一3年間持たなかった場合には2,000万円分は有効ですが、残りの110万円は相続財産に組み込まれてしまします。この記事を書いています私自身も「あと3年間」何とか頑張らねば!!、、です。

■全く金銭が必要とはなりません。移転登記に必要な登録免許税、司法書士の手数料など必要です。

==「暦年贈与、思わぬ課税も!?」何とも気になりますタイトル記事が出ていました==

生前贈与代表例は何と言いましても「暦年贈与」と思われます。少しづつ渡し無理があまり掛からない!利点がありますね。既に釈迦に説法かと思いますが、財産を貰う人の一人当たり年110万円の基礎控除がありますので、例えば5年間、基礎控除の範囲内での贈与の場合、最大550万円を相続財産から減らすことが出来ることになります。

但し、ここで、日経新聞記事のタイトルでは「思わぬ課税も!?」とのこと、、気になりますね。どうしてか??「非課税の範囲で渡したつもりが、、贈与と看做されないことがある!?」との内容です。

【財産を貰った人が自身で管理している・贈与契約書の作成等々が肝心の様です】要注意!!

👇👇👇以下は本ブログで紹介しました日経新聞様の記事です。内容は過去のブログ記事と重複する箇所がありますが、内容的には大変重要な事柄だと思われます。多少??見辛いかもしれませんがご容赦願います。

=====【確定申告にも必要ですので再度の掲載としました】=====

愈々ですが例年の如く今年も「確定申告の時期」なりました。誠に余計な御世話様!かもしれまsでんが、年間110万円まで無税扱いの贈与から少々の贈与税を支払うことに因り、効果ある対策を講じた方々も贈与税の申告は必ずしていただきたいと思います。仮に、もしも無申告の場合、、余計な徴収にもなりかねませんので注意が必要ですね。顧問の先生と良くご相談されてご対応頂ければと思います。

=====【再掲載させて頂きました】=====

2020.11.15掲載しました記事ですが、先日、某相談者の方とお話をしていた際、本ブログ加筆関係の内容がたまたま出て参りましたので、再々掲載とはなりますが再アップさせて頂きました。

出て参りました内容とは、某所でのお身内関係での「売買」に関します内容です。どのような内容かと申しますと、売り主様、買い主様双方での話し合いで売却金額が決まったのですが、我々不動産業者が査定しますと結構な金額の乖離が有ります。要は、お身内関係のため、なるべく「安く」購入したいと思い、売却する方(売り主様)も、、「まあ、いいだろう!」で決着が付いた金額とのこと。

ここで問題ですが「低廉売買」、通常考えられる金額(相場、時価)より低目での売買、特にですが本件のような身内間での場合には、お上(税務署さん)は特に目を付けるかと思われます。

相場(時価)よりかなり安く購入したので、その分、購入者は利益を受けたのでは、、との解釈で「贈与税」の対象になりかねません。が、

ここからが、本ブログの加筆部分です。

例えば前段での内容での売買で、購入者が相場より1,000万円ほど安く購入出来たと仮定します。

すると、お上は「1,000万円安く買ったのだから、その分贈与の対象になる」と多分言われるかと思われます。但し、いくら贈与税とはいえ全額税の徴収はしません(支払い税金=1,000万円では当然ありません)。ではどの程度かと申せば本ブログ後段の計算した数字かと思われます。以下👇

【基礎控除後年間1000万円以下=税率40% 控除額125万円 なので税額=275万円】

■考え方=1,000万円の物を275万円(支払い税金)で購入出来た、725万円も得した!と、言えるかと思われます。ここで要注意!です。くれぐれも専門家(税理士さん)の助言を頂きながら行っていただきたいと存じます。

【ケースバイケースで考えなければなりません。必ず専門家も含めての対応をお願い申し上げます】

==

エイセンハウスでは提携税理士事務所様発行の「相続贈与マガジン」を、エイセン通信に同封しましてオーナー様にお届しています。手軽に読める~知っておきたい相続と税金のことが良くわかる~『相続贈与マガジン』というタイトルです。ご興味ございましたら是非ご連絡願います。毎月1回の発行となりますがお届させて頂きます。👇👇因みに2020年5月号の表紙です。

今回は2020年5月号の相続贈与マガジンでも再度取り上げています、『名義預金』に付きまして再度の記載と思いました。

今更では有りますが、年間で110万円までの贈与であれば、贈与税が非課税扱いとなりますす暦年贈与制度。そのため、相続税対策として活用していらっしゃる方は大勢いらっしゃると思われます。しかしですが、その活用方法を誤りますと、今回のブログタイトルであります「名義預金」に看做され、相続税が課税されてしまうこともありますので注意が必要とのことです。

【毎年、暦年贈与で相続税対策をしていたのに、税務署から名義預金だと言われて、相続財産に加えられてしまった】とならないように、と思います。

また、仮に、加えられてしまった場合には=延滞税・加算税なども、、予想されますね。折角の相続対策も無意味となってしまいます。

==2020.9.27加筆部分==

ブログタイトルの「少々の贈与税支払いの方が安全かも、、」ですが、以前、自分でも経験をしましたことの記載です。

確かに年額110万円までの贈与であれば贈与税は0円です(しかし、念の為0円の贈与税の申告をお奨めいたします)此処での考え方なのですが、例えば、贈与をする方にある程度纏まった金額を渡したい、との理由のである場合の一つとして、「少々贈与税を支払っても、、」も、の考え方は如何でしょうか。贈与税の金額の計算をしてみます、、

計算方法は👉👉👉【(1年間に贈与を受けた財産の金額-基礎控除110万円)×税率=税額】

但し、20歳以上(令和4年4月1日以降は18歳以上)で直系尊属から受けた贈与でない場合想定

以下の金額は基礎控除額等の控除後の課税価格とします。

①年間110万円までは=当然非課税(0円)

②年間200万円以下 =税率10%、控除額 0円 なので税額=20万円

③年間300万円以下 =税率15% 控除額10万円 なので税額=35万円

④年間400万円以下 =税率20% 控除額25万円 なので税額=55万円

➄年間600万円以下 =税率30% 控除額65万円 なので税額=115万円

⑥年間1000万円以下=税率40% 控除額125万円 なので税額=275万円

年間で3,000万円を超えてきますと、税率も55%(控除額400万円)と高率になり贈与金額の半分以上が税金で、となってしましいますので、あまり、、お奨めは出来ませんが、①~➄迄の間の金額で何とか考えようがありましたら、ご検討の余地は、多分、有るのではないかとは存じます。

【但し重要なことが=上記の方法が成立するのは譲渡人様が譲渡後3年間元気にいて頂くことです】

■俗に申します譲渡後の「3年間巻き戻しルール」があるためです■

👇👇👇👇以下からは以前からの記載記事となります。

【そもそも名義預金とは】

形式的には相続人が預貯金口座の”名義人”であるとしましても、実質的な管理や運営(通帳の保管・金銭の出し入れ等)は被相続人が行っているような”預金”を一般的に『名義預金』と言います。

名義預金と認定をされてしまうと、たとえ相続人に贈与していたとしましても、被相続人の相続財産として加算をされてしまいます。

【名義預金になるる条件とは?】

預貯金等の帰属に係わる判決(平成21年4月16日東京高裁)によれば、以下の基準を総合考慮して判断するのが相当であるとしたそうです。

⦿当該財産またはその購入原資の出損者。

⦿当該財産の管理及び運用の状況。

⦿当該財産から生じる利益の帰属者。

⦿被相続人と当該財産の名義人並びに当該財産の管理及び運営をする者との関係。

⦿当該財産の名義人がその名義を有することになった経緯。

⦿贈与事実の有無。

いろいろややっこしい内容も含んでいますので、専門家の助言を頂きながら実施されますことをお奨めします。

【重要ポイント=口座管運用者は誰なのか】

名義預金に関して特に重要なポイントは”預貯金を誰が管理しているか”ということです。預貯金管理者によって判断がどのように変わるのか!見ていきたいと思います。

前回に続き今回もエイセンハウス提携税理士事務所発行の「相続贈与マガジン9月号」より引用させて頂いております。

『財産を貰う人(被相続人)が口座を管理している』

贈与されていることを相続人も認識をしており、また財産の管理運用も本人が行っている場合では、名義預金ではなく相続人への贈与と判断される可能性が高くなります。

『口座作成後、途中で相続人が通帳を渡された』

このような場合でも贈与となる可能性が高いケースと言えると思います。実際に有った事例では、途中から相続人が預金を管理していたことや、被相続人が出損者だと特定出来なかったことから、裁判所は相続財産とはいえないと判断したことがあります。

『被相続人が口座管理している』

相続人が口座の存在自体を知らず贈与である証拠もないような場合には、贈与ではなく”名義預金”と看做されます。このような状態で被相続人が亡くなった場合も同様な扱いをされることとなり、被相続人の財産として扱われることとなると思います。『知らなかったではダメなようです』知らなかったは多分通らないと思います。

また税務署に意図的に、との判断がされますと大事になるかもしれません。故意に隠ぺい・仮装をされれ位なら、先ず専門家に相談されますことをお奨めいたします。

【贈与につきましての関連記事も掲載しています。こちらもお目通し頂ければと思います。】

|

【この記事を書いた人】 |

エイセンハウス有限会社 代表 岡野茂夫 |

| 1952年生まれ。東京都立向ヶ丘高校卒業と同時に家業の和菓子店「岡埜栄泉(おかの_えいせん)」に入店。和菓子職人の修行の道に入る。1986年頃から春日通り収用計画(道幅拡幅工事)に因り和菓子店も建直しを余儀なくされる。新築する建物に“賃貸住宅併設計画“をした為”宅地建物取引士“の資格取得を目指す。1987年、資格を取得と同時にエイセンハウス有限会社(商号は「岡埜栄泉」のエイセンから)設立。平成7年和菓子店「岡埜栄泉」は閉店し不動産業に専念し今日に至る。 |